Эксперты часто дают рекомендации новичкам в области инвестирования: покупай акции задешево, продавай задорого. Если повезет, будешь купаться в деньгах, если же нет – невелика потеря. Но встает вопрос: откуда при такой осторожности участников фондового рынка берутся переоцененные акции?

Напомним, начальная цена любых акций основывается на финансовой отчетности конкретной компании, то есть состоянии ее активов и устойчивости по основным показателям. Затем стоимость меняется в ту или иную сторону под воздействием множества как внутренних, так и внешних факторов.

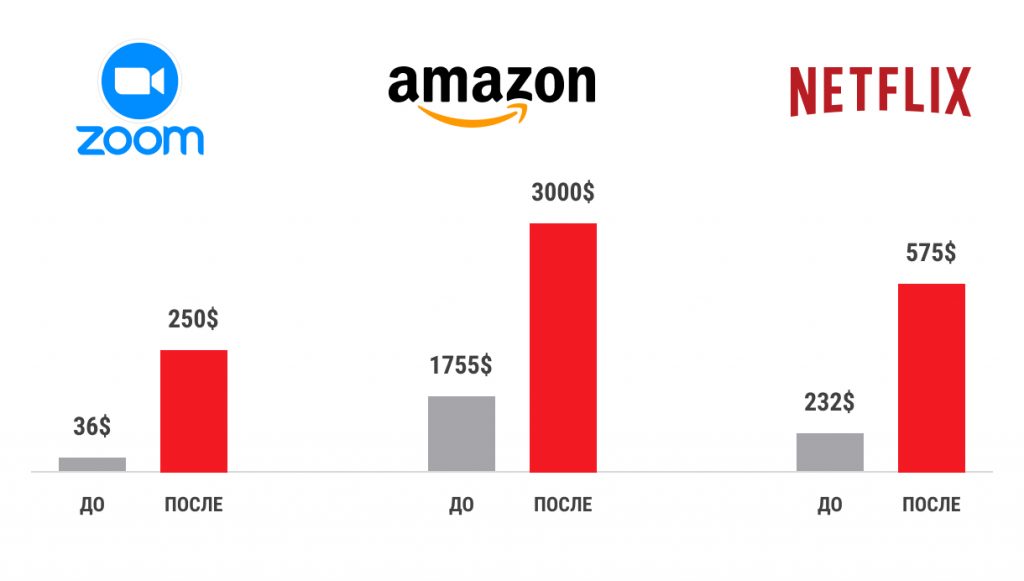

Самый наглядный пример – пандемия. Из-за перехода на дистанционное обучение многократно увеличилось количество пользователей цифровой платформы Zoom Video Communications. Ее акции за год взлетели с $36 до $250. По той же причине подорожали до $3 000 бумаги компании Amazon, осуществляющей интернет-продажи, и до $575 – Netflix, поставляющей фильмы и сериалы.

Правда, осенью (в период затишья) переоцененные акции потеряли часть стоимости. Например, тот же Zoom подешевел на 26%. Эксперты полагают, что в связи со стабилизацией эпидемиологической обстановки доходы отдельных компаний из числа успевших получить от пандемии выгоду будут сокращаться, и со временем их инвесторы станут обладателями недооцененных акций.

Подобная участь не грозит тем, чей успех в бизнесе держится на чем-то более глобальном, нежели стечение обстоятельств. А именно – на идеях как основном факторе роста. Работающие в совершенно разных сферах и имеющие разную продолжительность своих историй, они похожи тем, что не завоевывали рынок, а просто изменили его в соответствии с потребностями современного человека. Так, компания Uber стала востребованной, создав «умный» сервис заказа машин; Booking добилась успеха, предложив систему интернет-бронирования жилья; Apple внедрила в каждый дом уникальные средства связи и сервиса.

Инвесторы настолько им доверяют, что готовы рисковать своими деньгами и вкладываться в развитие их бизнеса, казалось бы, вопреки здравому смыслу.

К примеру, в 1-м квартале прошлого года Tesla продемонстрировала крупнейшее снижение продаж за всю свою историю, сократив поставки автомобилей потребителям на 31%. Однако акции компании не просто не упали в цене, но и взлетели к 2020 году с $1 500 за штуку до $1 795!

Это ли не доказательство того, что ожидание высоких финансовых результатов в будущем влияет на рост ценных бумаг сегодня, хотя продажи компании, мягко говоря, не отвечают ее текущей стоимости. Аналогичная ситуация сложилась и вокруг NVIDIA. Ее доход от производства микропроцессоров стабильно держится на уровне прошлых лет, тем не менее, инвесторы готовы платить за акцию $700 и более, поскольку компания находится на самой вершине технологий визуальных вычислений.

Именно существенное преимущество, будь то редкая технология, уникальный патент или востребованный продукт, скопировать который практически невозможно, обеспечивают предприятиям вливание средств инвесторов. Средств, направляемых не столько на выплату дивидендов акционерам, сколько на развитие и быструю экспансию – максимальное расширение рынка за счет новых услуг и захвата территорий.

Выяснить, насколько переоценены бумаги той или иной компании в сравнении с конкурентами, помогает мультипликатор EV/EBITDA – иначе говоря, соотношение стоимости предприятия (EV) к полученной им прибыли до вычета процентов, налога на прибыль и амортизации активов (EBITDA). Полученный результат указывает сроки, необходимые для окупаемости завышенной, судя по акциям, стоимости. Так, Zoom демонстрирует EV/EBITDA в размере 235, что означает: потребуется 235 прибылей до вычета всех необходимых выплат. Аналогичным образом расшифровываются данные других переоцененных компаний, чьи названия на слуху: Tesla – 65, NVIDIA – 50, Netflix – 42, Amazon – 27. Не совсем корректное сравнение, но даже в прибыльной нефтегазовой промышленности самый высокий размер EV/EBITDA не превышает 16, а в среднем по отрасли он чуть больше 6.

Надо сказать, что стандартизированным бухгалтерским требованием EV/EBITDA не является. Однако при публикации финансовой отчетности многие его указывают как показатель, необходимый в первую очередь для привлечения инвестиций. Ведь, как уже было сказано выше, в стоимость компании всегда закладывается отношение к ней инвесторов, то есть ожидаемый ими потенциал роста и финансовых показателей.